전문가칼럼

한국 증시 부담스럽지 않다. 두 가지 시총 비율로 본 증시[3]올해에만 코스피/코스닥 양 시장 모두 두 자릿수의 큰 폭의 증시 상승률을 기록한 이후, 증시 세제 이슈로 숨 고르기를 이어가고 있습니다. 한 달 넘게 애매한 증시 흐름이 지속되다 보니, 이러다 시장이 무너지는 것은 아닌지 염려하는 투자자도 많으시리라 생각됩니다. 단기 급등에 따른 가격 부담은 무시할 수는 없기 때문이지요. 그런데, 증시 세제 이슈를 차치하고 몇 가지 시총 비율로 살펴본 현재 증시 상황은 그렇게 나빠 보이지는 않습니다. 비록 올해 크게 상승했지만 말입니다.

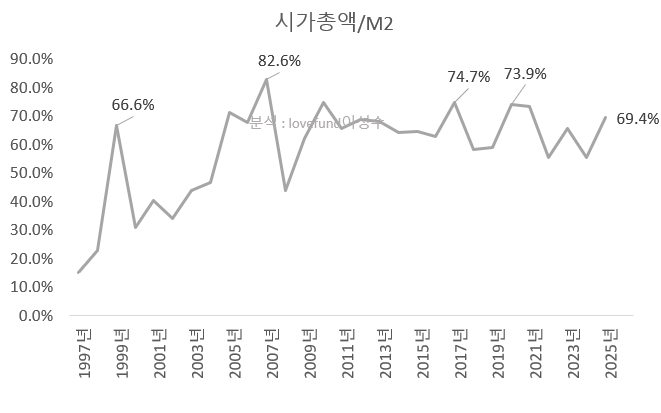

■ 시가총액/M2 비율로 본 증시 : 부담스러운 것까지는 아니다.

M2 통화량은 현금과 요구불 예금 그리고 만기 2년 이하의 저축성 예금 등을 포함한 통화 지표입니다. 이는 사람들이 언제든지 꺼내쓸 수 있는 돈이기 때문에 시장 유동성 지표로서 자주 활용되곤 합니다.

M2가 증가 속도가 빨라진다는 것은 시중 유동성이 증가하는 것이기 때문에 주식시장에도 긍정적인 효과를 가져다주고, M2 증가 속도가 느려진다는 것은 반대로 주식시장에는 그다지 좋은 소식은 아니긴 하지요.

이 M2 통화량은 매년 꾸준히 증가해 오면서, 올해 6월 말 기준 한국의 M2는 4,313조 원입니다. 10여 년 전 2015년 말에 2,247조 원이었던 것을 고려 해 본다면 거의 갑절 가까이 증가한 셈입니다.

(※ 이렇게 M2가 증가한다는 것은 한편 돈 값어치가 줄어든다는 의미를 갖기도 합니다.)

어쨌거나, M2 유동성 지표와 코스피와 코스닥 시장의 시가총액을 비교하여 보면 대략적인 한국 주식시장의 위치를 가늠하는 참고 자료로 활용할 수 있습니다.

코스피PBR, 시장PER, 시장 배당수익률 등이 밸류에이션 지표라 한다면, M2 대비 시가총액 비율(시가총액 ÷ M2)은 시중 유동성 대비하여 시가총액 부담이 어느 정도인지 가늠할 수 있는 잣대로 활용할 수 있겠습니다.

[ M2 대비 시가총액 비율 추이. 원자료 : 한국은행/KRX, 분석 : lovefund이성수 ]

위의 도표는 M2 대비 시가총액 비율을 1990년 후반부터 2025년 최근까지 분석한 자료입니다. 올해 현재 M2 대비 시총 비율은 69.4%입니다. 비록 올해 증시가 크게 상승하기는 하였습니다만, 이는 2020년과 21년 증시 활황장 당시의 73%대에 비하면 낮은 수준이고, 2017년 강세장 때의 74.7%보다도 낮은 수준이며, 2007년 초강세장 당시의 82.6%에 비하면 현격히 낮은 레벨입니다.

물론 69.4% 수준이 절대적으로 낮은 것은 아닙니다만, 과거 증시 고점 때처럼 부담을 심각하게 가질 정도로 높은 수준은 아니란 점에 의미를 담아볼 수 있겠습니다.

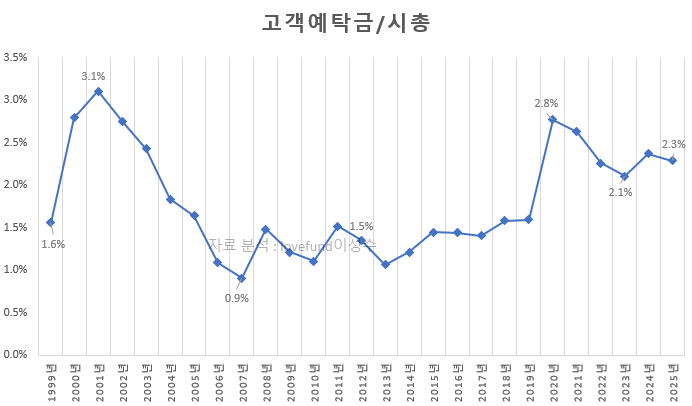

■ 시가총액 대비 고객예탁금 비율 : 시장에 투입될 예탁금은 충분하다!

필자는 유동성 지표로 증시 수준을 가늠할 수 있는 또 다른 지표로 시가총액 대비 고객예탁금 비율(예탁금 ÷ 시가총액)을 사용하곤 합니다. 이는 현재의 코스피+코스닥 시가총액 대비하여 예탁금이 풍부한지를 가늠하는 잣대로 활용할 수 있겠습니다.

이 지표를 필자가 계산해 보니, 1%~3% 수준을 장기간에 걸쳐서 왔다 갔다 하였습니다.

IMF 사태 때에는 순간 4% 레벨까지 올라가기도 하였습니다만, 일반적인 주식시장 상황에서는 1%~3% 수준에서 등락을 반복합니다. 보통 1% 초반이나 그 이하에서는 시장이 무겁게 움직이고 하락할 가능성이 급격히 커집니다. 이와는 반대로 2%대에서는 시장이 흔들리더라도 낙폭이 제한적이거나 상승 가능성이 커집니다.

[ 시총 대비 예탁금 비율 추이. 분석 : lovefund이성수 / 원자료 : 금융투자협회,KRX ]

물론 이 시총 대비 예탁금 비율이 절대적인 지표는 아닐 수는 있습니다. 하지만, 현재 2.3%를 기록하고 있는 시총 대비 예탁금 비율을 고려 해 본다면 현재 한국 증시는 흔들리더라도 심각하게 무너지기보다는 제한적으로 흔들림이 있거나, 반대로 상승 여력이 있다고 평가할 수 있겠습니다.

■ 정리하여 보자면 : 너무 급하게 생각하진 말자. 천천히 나아갈 여지는 충분

위의 두 유동성 지표를 통해 본 한국 주식시장의 시가총액 상황을 살펴보자면, 부담이 아예 없는 수준은 아니지만 그렇다고 해서 폭락 장을 불러올 정도는 아닌 수준이란 것을 확인할 수 있었습니다. 혹시나 흔들림이 있더라도 투자자들이 두려워하는 2008년과 같은 폭락 장보다는 단순 조정장 내지 커봐야 중급하락장 정도일 것입니다.

오히려, 시총 대비 예탁금 비율을 볼 때 상승하게 되면 충분한 실탄이 있기 때문에 상승장이 이어지더라도 이상하지 않다고 할 수 있겠습니다.

다만, 올해 너무 급하게 달려온 주식시장이다 보니 이후 증시가 급하게 달려서 남아있는 시총 비율을 모두 소진하기보다는 자연스럽게 늘어나는 M2 및 예탁금과 함께 주식시장이 따라가는 그림이 최상이 아닐지 생각해 봅니다. 등락은 있더라도 급하지 않게 꾸준히 상승하는 시장 말입니다.

2025년 8월 21일 목요일

lovefund이성수 [ 미르앤리투자자문 대표 / CIIA / 가치투자 처음공부 저자 ]

[ 증시토크 애독 감사드리며 글이 좋으셨다면, 좋아요/추천/공유 부탁합니다. ]

[ “lovefund이성수”에 대한 관심 감사합니다. ]

※ 본 자료는 투자자들에게 도움이 될만한 정보를 제공할 목적으로 작성되었으며, 무단복제 및 배포할 수 없습니다. 주식투자는 손실이 발생할 수 있으며 투자의 책임은 투자자 본인에게 있습니다. 또한 수치 및 내용의 정확성이나 안전성을 보장할 수 없으며, 어떠한 경우에도 고객의 증권투자 결과에 대한 법적 책임 소재의 증빙자료로 사용될 수 없습니다.

※ lovefund이성수를 사칭하는 사이트와 채널을 주의하여 주십시오.

절대로 본인은 대여계좌알선/유사수신/일임매매/대출알선/수익보장/해외선물 등을 하지 않습니다.

푸터

카카오가 제공하는 증권정보는 단순히 정보의 제공을 목적으로 하고 있으며, 사이트에서 제공되는 정보는 오류 및 지연이 발생될 수 있습니다.

제공된 정보이용에 따르는 책임은 이용자 본인에게 있으며, 카카오는 이용자의 투자결과에 따른 법적책임을 지지 않습니다.

Copyright (c) Kakao Corp. All

rights reserved.

위 내용에 대한 저작권 및 법적 책임은 자료제공사 또는 글쓴이에 있으며 카카오의 입장과 다를 수 있습니다.